Việc nộp thuế thu nhập cá nhân không chỉ để người dân bảo vệ quyền lợi công dân mà còn là hoàn thành nghĩa vụ đối với đất nước. Vậy đối tượng nào cần nộp thuế thu nhập cá nhân? Các bậc tính thuế thu nhập cá nhân mới nhất năm 2024 được quy định như thế nào? Mời bạn đọc tìm hiểu bài viết sau đây của iHOADON nhé!

Người lao động thuộc trường hợp nào có trách nhiệm phải đóng thuế thu nhập cá nhân?

Đối tượng có trách nhiệm nộp thuế được quy định tại Luật thuế thu nhập cá nhân năm 2007, bao gồm cá nhân cư trú có thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế phát sinh trong lãnh thổ Việt Nam. Cụ thể:

- Thứ nhất, người nộp thuế TNCN bao gồm cá nhân cư trú và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật thuế thu nhập cá nhân.

- Thứ hai, cá nhân cư trú là người đáp ứng một trong các điều kiện sau:

- Có nơi ở đăng ký thường trú

- Có nhà thuê để ở tại Việt Nam, với thời hạn hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế

Thứ ba, cá nhân không cư trú là người không đáp ứng điều kiện nêu trên đối với cá nhân cư trú.

Pháp luật quy định về các bậc tính thuế thu nhập cá nhân như thế nào?

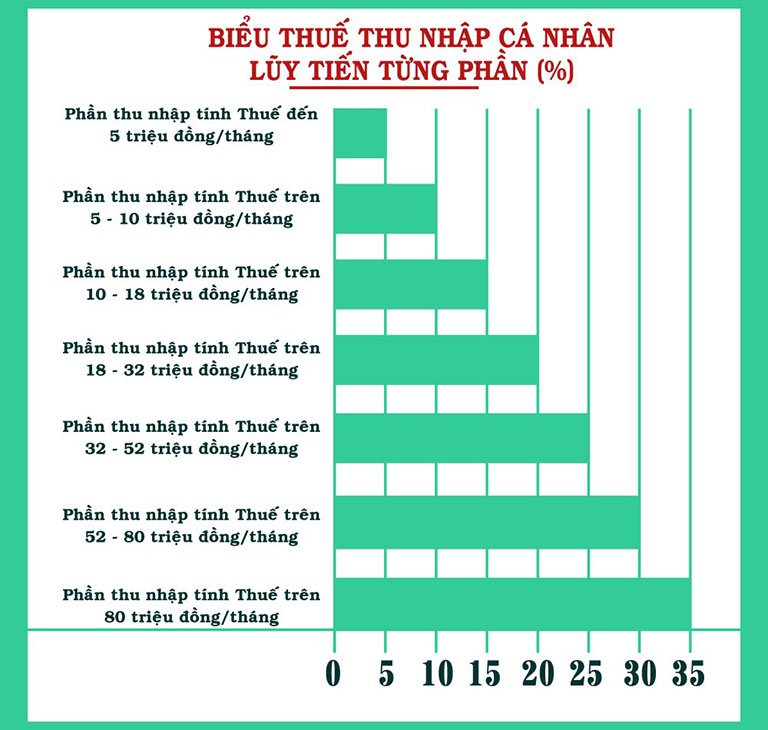

Để tính thuế thu nhập cá nhân, người lao động cần căn cứ theo các bậc tính thuế được quy định tại Phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC. 7 bậc tính thuế thu nhập cá nhân dựa trên thu nhập theo tháng được quy định như sau:

|

BẬC |

THU NHẬP TÍNH THUẾ/THÁNG |

THUẾ SUẤT |

|

1 |

Đến 5 triệu đồng (trđ) |

5% |

|

2 |

Trên 5 trđ – 10 trđ |

10% |

|

3 |

Trên 5 trđ – 18 trđ |

15% |

|

4 |

Trên 18 trđ – 32 trđ |

20% |

|

5 |

Trên 32 trđ – 52 trđ |

25% |

|

6 |

Trên 52 trđ – 80 trđ |

30% |

|

7 |

Trên 80 trđ |

35% |

Hướng dẫn cách tính thuế thu nhập cá nhân chuẩn xác nhất

Nghị quyết số 954/2020/UBTVQH14 về điều chỉnh mức giảm trừ gia cảnh thuế thu nhập cá nhân đã chính thức được Chủ tịch Quốc hội Nguyễn Thị Kim Ngân ký ban hành.

Theo đó, từ 01/07/2020, mức giảm trừ gia cảnh nâng từ 9.000.000 lên 11.000.000 đồng/tháng.

Đối với mỗi đối tượng khác nhau, quy định pháp luật áp dụng một phương pháp và mức đóng thuế riêng, đảm bảo quyền lợi cho mọi cá nhân thực hiện nghĩa vụ của mình một cách phù hợp nhất. Hiện tại đang có 3 cách tính thuế thu nhập dành cho 3 đối tượng khác nhau:

|

Khấu trừ 10% |

Khấu trừ 20% |

Tính thuế lũy tiến từng phần |

|

Cá nhân ký hợp đồng lao động có thời hạn dưới 3 tháng (cá nhân cư trú) |

Cá nhân người nước ngoài (cá nhân không cư trú) |

Cá nhân ký hợp đồng lao động có thời hạn từ 3 tháng trở lên (cá nhân cư trú) |

Cụ thể:

- Đối với cá nhân không cư trú:

- Đối với cá nhân cư trú:

Trong trường hợp người lao động là cá nhân cư trú tại Việt Nam:

a, Tính thuế lũy tiến từng phần

|

Bậc thuế |

Thu nhập tính thuế/tháng (triệu đồng) |

Thu nhập tính thuế/năm (triệu đồng) |

Thuế suất |

|

1 |

Đến 5 |

Đến 60 |

5% |

|

2 |

Trên 5 đến 10 |

Trên 60 đến 120 |

10% |

|

3 |

Trên 10 đến 18 |

Trên 120 đến 216 |

15% |

|

4 |

Trên 18 đến 32 |

Trên 216 đến 384 |

20% |

|

5 |

Trên 32 đến 52 |

Trên 384 đến 624 |

25% |

|

6 |

Trên 52 đến 80 |

Trên 624 đến 960 |

30% |

|

7 |

Trên 80 |

Trên 960 |

35% |

Lưu ý: Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập X thuế suất tương ứng của bậc thu nhập đó

Biểu thuế thu nhập cá nhân luỹ tiến từng phần

b) Phương pháp tính thuế nhanh

|

Bậc |

Thu nhập tính thuế/tháng |

Cách 1 |

Cách 2 |

|

1 |

Đến 5 triệu |

5% TNTT |

0 tr + 5% TNTT |

|

2 |

Trên 5 -10 tr |

10% TNTT - 0,25 tr |

0,25 tr + 10% TNTT trên 5 tr |

|

3 |

Trên 10 - 18 tr |

15% TNTT - 0,75 tr |

0,75 tr+ 15% TNTT trên 10 tr |

|

4 |

Trên 18 - 32 tr |

20% TNTT - 1,65 tr |

1,95 tr + 20% TNTT trên 18 tr |

|

5 |

Trên 32 - 52 tr |

25% TNTT - 3,25 tr |

4,75 tr + 25% TNTT trên 32 tr |

|

6 |

Trên 52 - 80 tr |

30% TNTT - 5,85 tr |

9,75 tr + 30% TNTT trên 52 tr |

|

7 |

Trên 80 tr |

35% TNTT - 9,85 tr |

18,15 tr+ 35% TNTT trên 80 tr |

Như vậy, người lao động phải đóng thuế thu nhập cá nhân nếu mức lương nhận được có tổng thu nhập chịu thuế lớn hơn các khoản giảm trừ (thu nhập tính thuế phải > 0 thì mới phải nộp thuế).

Các khoản giảm trừ gồm:

Các khoản thu nhập miễn thuế từ tiền lương, tiền công sẽ gồm:

Như vậy, để tính thuế TNCN người lao động cần có mức lương ít nhất trên 11.000.000 đồng/tháng (trường hợp không có người phụ thuộc), 15.400.000 đồng/tháng (trường hợp có 1 người phụ thuộc).

Trên đây là toàn bộ nội dung bài viết “Các bậc tính thuế thu nhập cá nhân 2022 mọi người cần biết”. Đóng thuế là quyền và nghĩa vụ của mọi công dân. Vì thuế là nguồn thu lớn cho ngân sách nhà nước để đảm bảo các phúc lợi xã hội cho người dân. Hiểu đầy đủ về thuế là tiền đề để mỗi cá nhân thực hiện đúng quyền và nghĩa vụ của mình.

Hiện nay việc tính tay và áp dụng công thức tính thuế không còn phổ biến trong các doanh nghiệp. Người lao động và doanh nghiệp có thể dễ dàng, nhanh chóng tính thuế thu nhập cá nhân (TNCN) trên các trang thông tin.

Bạn đọc có thể thực hiện tìm kiếm "cách tính thuế thu nhập online" trên các công cụ tìm kiếm (Google, chrome, Cốc Cốc,...). Hệ thống sẽ trả kết quả cho bạn là các website, cổng thông tin hỗ trợ tính thuế online (Ví dụ Thư viện pháp luật). Tất cả những gì bạn cần làm là nhập tổng thu nhập của mình, lương đóng bảo hiểm (nếu có) và số người phụ thuộc, hệ thống sẽ tự động tính số thuế TNCN bạn cần phải nộp.

Trên đây là nội dung liên quan đến cách tính thuế thu nhập cá nhân mới nhất năm 2023. Thông qua bài viết hy vọng bạn đọc đã tự tính được cho mình mức thuế TNCN phải nộp cho cơ quan thuế.

Đăng ký dùng thử miễn phí hóa đơn điện tử iHOADON TẠI ĐÂY

✅ iHOADON chuyên gia cao cấp về hóa đơn điện tử

✅ Liên hệ với chúng tôi để được tư vấn miễn phí:

- Miền Bắc: Hotline: 19006142 - Tel/Zalo: Ms. Hằng 0912 656 142

- Miền Nam: Hotline: 19006139 - Tel/Zalo: Ms Thơ 0911 876 900/ Ms. Thùy 0911 876 899

iHOADON chuyên gia cao cấp về hóa đơn điện tử

SenNTH